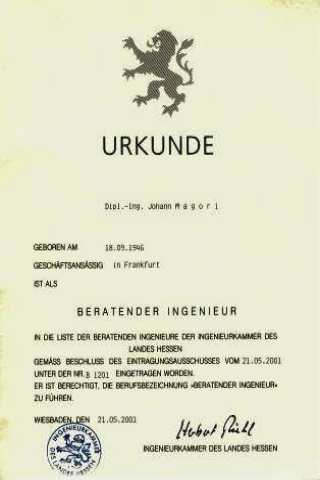

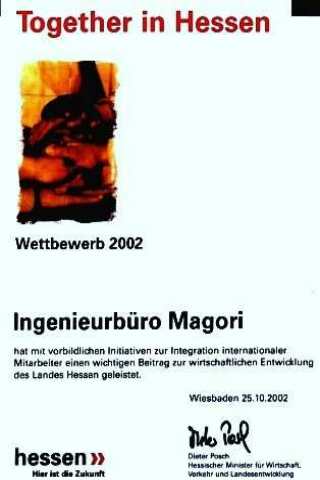

ENGINEERING

- MAGORI -

CONSULTING

Ungarn Magyarország Hungary

BridgeLink AG –

Partner –

– Alap Szolgáltatások – Acquisitions : Equity Link ™

Mergers and Acquisitions (M&A) :

Business Design ™ / Business Control ™

BridgeLink-védjegyei :

Equity Link™ (

Pénzügyi összefüggés) : A magántőke és a befektetők azonosítása, a szükséges pénzügyi eszközök megteremtése

(növekedési tőke, cégvásárlás, stratégiai partnerkapcsolatok).

Business Design ™

(Üzleti konstrukció) : Intézkedések és eszközök a folyamatok kialakítására az aktuális müködés területén, a cégvásárláshoz/ -értékesítéshez illetve az azt követő szabályozásokhoz.

Business Control ™ (Üzleti ellenörzés) :

Felügyeleti és adózási tanácsok a vállalkozásoknak (pénzügyi ellenörzés, marketing, szervezeti keretek).

M & A

(Mergers & Acqusitions) : Vállalati Fúziók és Vállalatfelvásárlások. [ Akvizíció (vállalatfelvásárlás) ]

Mergers and Acquisitions (M&A) : ( Vállalatösszeolvadások és -Felvásárlások. )

The phrase mergers and acquisitions (abbreviated M&A) refers to the aspect of corporate strategy, corporate finance and management dealing

with the buying, selling and combining of different companies that can aid, finance, or help a growing company in a given industry

grow rapidly without having to create another business entity.

Hu-hungarian - ungarisch:

VÁLLALATÖSSZEOLVADÁSOK és –FELVÁSÁRLÁSOK. (M&A)( Vállalati Fúziók és Vállalatfelvásárlások. )

• Fúzióról (összeolvadásról, merger) beszélünk, ha két vagy több korábban különálló vállalatból a tranzakció révén egy gazdasági egység alakul ki.

Ez a társasági jog szerint beolvadás vagy egyesülés lehet.

[ fúzió, beolvadás, beolvasztás, egybeolvadás, egybeolvasztás, egyesítés, egyesülés... ]

• Vállalatfelvásárlás (acquisition) pedig meghatározó részesedés szerzését jelenti egy vállalatban.

Szolgáltatások :

Vállalkozások növekedéséhez

( termék fejlesztés, üzlet fejlesztés, piac bövités, versenyelöny kiépitése.. stb.),

általában uj forrásokra (resources) van szükség..... !!

( Források - Resources : Know-How, Patentek, gyártási-eljárások / kapacitás bövités... stb. )

Új források, üzemi, belsö, fejlesztése ??,

– vagy – Új források, külsö, beszerzése ??,

Szövetségre lépni más vállalkozásokkal ??, – vagy – beolvadás / egyesülés vagy felvásárlása más cégeknek ??

" Saját eröböl történö fejlesztés ?? – vagy –

Partnerség ?? – vagy –

fúzió - felvásárlás

( M & A ) ?? "

– a legajánlottab, az irodalom szerint, minden felsorolt lehetöség, együttes kiaknázása...,

egy minöségi, mennyiségi, potenciális fejlödés érdekében. ( természetesen ez függ, a sajátos, egyéni helyzettöl ) –

Peter H. Altherr Úr, szisztematikus, gyakorlatban bevált módszerével, eljárásával és az ezen a területen szerzett sokrétü,

többéves tapasztalatával, hozzájárulhat a menedzseri döntéshozásban, hogy :

• mely, és milyen struktúrák, módszerek és eszközök, célravezetöek, alkalmasak, új források beszerzéséhez,

• valamint az adott esetben, a legcélravezetöbb üzleti modell, stratégia, taktika, kialakitásához, kivitelezéséhez.

Tekintettel és figyelembevéve, a fontosabb technologiai, ökonomiai, ökologiai, társadalompolitikai és politikai irányzatokkat, áramlatokkat.

Csak az, aki érti, a piaci stratégiai kapcsolatrendszerek, összefüggések, viszonyok, tényezök,

müködését

és saját üzletpolitikáját ráhangolva, kiaknázza ezt, maradhat sokáig versenyképes.

Egy jó üzleti modell, stratégia és taktika, elindít egy olyan mechanizmust, mely a vállalkozás versenyképességét,

minden változó piaci helyzetben, ujra és ujra támogatja.

Egy vállalat csak akkor marad versenyképes, ha a vállalkozás vezetösége, üzletimodelljét, stratégiáját és taktikáját,

idöben és rugalmasan alkalmazza, a változó piaci igényekhez, követelményekhez.

Azonban, versenyelöny kiépitésére, egy üzleti modell, stratégia és taktika kifelylesztése, egy müvészet.

Célok lefektetése, motiváltság, célra fókuszállás, hozzáállás, szenvedély, elszántság és kitartás,

rendkívül fontosak, egy új elképzelés, vízió, sikeres megvalósítása érdekében, az ön vállalkozásában.

Még mindig sok vállalat a közvetlen környezetével azonosul és figyelmen kívül hagyja a globális függöségeket.

"

Magori Consulting Ingenieurbüro – Partner (Frankfurt am Main D.) "

- HOME -

"

Peter H. Altherr – Associate Partner bei Remaco Merger AG (Basel Ch.) "

- Member of SECA -

Lev Tolsztoj mondása:

" Egy szerencsés, boldog házasságban, nem az a döntö hogy két ember milyen jól illeszkedik egymáshoz,

hanem hogy, hogyan kezelik, bánnak a különbségekkel.. "

Hegedüs Géza: Tolsztoj - ról.

– Ez a filozófia van egy jól sikerült, Vállalati Fúzió vagy Vállalatfelvásárlás mögött is... –

« Vállalati fúziók és vállalatfelvásárlási Projektek »

folyamatának, professzionális kísérete, levezetése.

(M&A – Mergers & Acqusitions)

Szerző : © Peter H. Altherr – lic. rer. pol.– studierte Jurisprudenz,

Betriebs- und Volkswirtschaft an der Universität Basel. –

A sikeres vállalati fúziók és vállalatfelvásárlási befektetések (Mergers & Acqusitions)

nagymértékben függnek

az áttekinthető struktúrától, a szigorú, a gyakorlatban is bevált, és kialakított folyamatoknak betartásától,

és az adott területen ( M&A )

szerzett széleskörü, személyes tapasztalatoktól.

"

Peter H. Altherr – Partner – "

1. Vállalati fúziók és vállalatfelvásárlások. ( M & A – Projektek )

1. Vállalati fúziók és vállalatfelvásárlások. ( M & A – Projektek )

A vállalkozó saját szakterületén szakértő mivoltára dicsekszik.

A nagyobb konszernek esetén a saját eröségükkel, hatalmukkal vannak elfoglalva, és az alapvető üzleti lehetőségekre koncentrálnak.

– Miért kellene tudnia, egy főként technikai vagy tudományos szakértökből álló vezetői testületnek, hirtelen egy vállalati fúziót vagy cégvásárlást szakmailag tökéletesen levezetnie ?

– Miért lépnek fel a tanult jogászok, egyszer egy vállalat független értékelőjeként /

felügyelőjeként és ugyanakkor meghatalmazott vagyonkezelőként, közvetítőként ?

A sikeres vállalati fúziók és felvásárlási befektetések (Mergers & Acqusitions)

nagymértékben függnek az áttekinthető struktúrától, a szigorú, a gyakorlatban is bevált, és kialakított folyamatoknak betartásától,

és az adott területen ( M&A ) szerzett széleskőrű, személyes tapasztalatoktól.

– A tranzakciók típusától függően különböző folyamat kíséretre, lebonyolításra van szükség.

- A tranzakciók következő típusait különböztetjük meg:

- – Vállalati örökösödés, utódlás, szabályozása, rendezése, generáció váltás esetén.

- – Management Buyout /

Buyin. ( Vezetöi kivásárlás [1] / - Vezetöi bevásárlás

[2] )

- – Vállalatok / vállalati részesedések, érdekeltségek, vásárlása és eladása

- – Vállalati szétágazás, elkülönítés, tagozódás, koncentrációs folyamatok esetén ( Spin-Offs )

[6],

- – Stratégiai okokból történő vállalati átvétel, lebonyolítása, levezetése.

- – Növekedési tőke beszerzése.( Private Equity )

[5]

2. A vállalati fúziók és Vállalatfelvásárlások folyamatorientált lebonyolitása. ( M & A )

2. A vállalati fúziók és Vállalatfelvásárlások folyamatorientált lebonyolitása. ( M & A )

A tranzakció-vezető, szakmai felkészültsége alapján, a folyamat lebonyolításában különböző, eljárási, hozzáállási, módokat figyelhetünk meg:

– Megerösített, hogy például a megbízott, vagyonkezelő, könyvelő, föként a könyvelést, elszámolást és az értékelést helyezi előtérbe,

a jogi tanácsadó a jogi kérdésekre teszi a fő hangsúlyt, míg az adószakértő egyoldalúan a pénzügyi elemekre fókuszál.

– Ezen részletelemek, valóban, mind fontos szerepet töltenek be a döntéshozatal folyamán, de egymásmellet vannak, és nagyon sokszor, nem megfelelöen koordinált összefüggéseket, kapcsolatokat, mutatnak fel,

és a valódi összképet eltorzítják. (Ezek az elemek nem lineárisan hanem hálózatszerüen kapcsolódnak egymáshoz)

Az eredmény, egy kellemetlen és drága meglepetés lehet a tranzakció folyamán vagy lezárása után.

–

Semmi sem árt jobban az üzletnek, mint a hibásan, nem az adott helyzetnek megfelelően felállított eljárási rend, a folyamatnak, üzletnek, felületes, hiányos,

nem kellö gondossággal elvégzett átvilágítása(Due Diligences [7]),

úgy kereskedelmi, mint jogi szempontból, és az ehez kapcsolódó, emberi, pszichológia aspektusokról nem is beszélve.

(az úgynevezett - Dealkiller / Dealbreakern )

3. A folyamat részleteiben.

3. A folyamat részleteiben.

- Konkrétan a ( M&A )

folyamat lebonyolításában a következő fázisok különíthetőek el:

- – Döntés,

- – Előkészítés / konverzió

- – Zárás és tranzakció

A felügyelő, a jogász és az adószakértő gyakran félreértik a tényeket, melyek között nem lineáris, hanem összefüggő, hálózatszerü kapcsolat áll fenn.

" Ebből adódóan nagyon fontos a folyamatok koordinálása, szerkezetének kialakítása és dinamizálása egy a vállalatfúziók és vállalatfelvásárlások terén professzionális szakértőnek számító specialista által,

aki rendelkezik a szükséges pszichológiai adottságokkal is, amelyek a sikeres üzlethez, célhoz vezetnek!! "

Amennyiben szükséges, a tranzakció-vezető, tanácsadó, biztosítja, a folyamathoz szükséges pénzügyi hátteret, amely

a tranzakció lebonyolításához szükséges, vagy hogy egyáltalán a tranzakció létrejöjjön.

– A döntési fázisban a megbízónak, felhatalmazónak megkell fogalmazni, számba venni,

a jövőbeni tevékenységeket, biztosítani kell a megfelelő alapokat, forrásokat, és pénzügyi hátteret, a tranzakció sikeres lebonyolítása érdekében.

Eközben számos egyszerü, és sokoldalú / sokrétü kérdés merülhet fel, ...

- mindpéldául:

- – Egy vállalkozó a vállalat eladásának gondolatával foglalkozik:

mi történik addig és mi fog történni az eladás után?

- – Egy vállalati felügyelő-bizottság egy stratégiai partnerrel való együttmüködés mellett döntött:

De ki a megfelelő partner? Hogyan örizhető meg a szükséges diszkréció?

- – Egy konszern vezetősége úgy dönt, hogy XY üzletágazatot elkülöníti:

ki fogja támogatni az új részvényeseket (általában az elkülönített üzletágazat területi menedzsere ..)

a Spin-Offs [6] cég a szükséges saját tőke keresésében???

– Az előkészítési és a konverziós fázis gyakran keresztezik egymást, összefonódnak.

Ezért nagyon fontos, szükséges, egy határozott, szigorú szakmai vezetés biztosítása egy hozzáértő professzionális tanácsadó részéről.

Ezen fázisok keretein belül jelennek meg a részletek, a vásárló és az eladó elvárásait, igényeit, koordinálni, harmonizálni kell.

A potenciális tárgyaló partnerek értékelése után különböző modelleket és szerkezeti változatokat kell kidolgozni,

a felek legjobb tudása szerint, és folyamatosan hozzáidomítani az újabb fejleményekhez.

Ekkor a leghalványabb egyenetlenség, illetve a nem megfelelő magatartás, könnyen

a teljes tranzakció bukását jelenthetik.

– A zárás és a tranzakciós szerződés a folyamat koronáját jelentik, ami többet jelent mint csak a szerződés aláírása.

Koordináció, fegyelem, és következetesség a legfontosabb sikertényezők.

Például egy hiányos megállapodás/megegyezés az üzlet körülményeiről (hogyan?, mikor?, mit?) a kommunikációban

az alkalmazottakkal és ügyfelekkel(vásárlókörrel...), kezdeti nehézségekhez vezethet, amelyek később a reményteli vállalkozás fenyegetettségét is okozhatják.

– Köztudott, hogy az ördög a részletekben rejlik, ami különösen igaz a vállalati fúziók és

vállalatfelvásárlások területén.

Egyértelmü, hogy ebbe a folyamatba, elengedhetetlenül szükséges a bevonása ,egy

a vállalatfúziók és vállalatfelvásárlások terén professzionális szakértőnek.

Ö rendelkezik a megfelelő szakmai tudással, bizalmi kapcsolattal a pénzügyi és szakmai tőke nyújtókhoz,

és nem utolsó sorban, a döntőnek számító többéves személyes tapasztalattal

vállalati fúziók és vállalatfelvásárlások területén.

"

Peter H. Altherr – Partner – "

– Siehe auch:

- EU - KMU Förderung : - Kommission will Übertragung von Unternehmen unterstützen.

– Siehe auch:

- KfW - Fördermittel - zur Finanzierung von Unternehmensnachfolgen.

– Lásd: Az eredeti szöveg német nyelven.

– "Die Prozessbegleitung bei Mergers & Acqusitions-Projekten" –

Szolgáltatások :

Vállalkozások növekedéséhez

( termék fejlesztés, üzlet fejlesztés, piac bövités, versenyelöny kiépitése.. stb.),

általában uj forrásokra (resources) van szükség..... !!

( Források - Resources : Know-How, Patentek, gyártási-eljárások / kapacitás... stb. )

Új források, üzemi, belsö, fejlesztése ??,

– vagy – Új források, külsö, beszerzése ??,

Szövetségre lépni más vállalkozásokkal ??, – vagy – beolvadás / egyesülés vagy felvásárlása más cégeknek ??

" Saját eröböl történö fejlesztés ?? – vagy –

Partnerség ?? – vagy –

fúzió - felvásárlás

( M & A ) ?? "

– a legajánlottab, az irodalom szerint, minden felsorolt lehetöség, együttes kiaknázása...,

egy minöségi, mennyiségi, potenciális fejlödés érdekében. ( természetesen ez függ, a sajátos, egyéni helyzettöl ) –

Peter H. Altherr Úr, szisztematikus, gyakorlatban bevált módszerével, eljárásával és az ezen a területen szerzett sokrétü,

többéves tapasztalatával, hozzájárulhat a menedzseri döntéshozásban, hogy :

• mely, és milyen struktúrák, módszerek és eszközök, célravezetöek, alkalmasak, új források beszerzéséhez,

• valamint az adott esetben, a legcélravezetöbb üzleti modell, stratégia, taktika, kialakitásához, kivitelezéséhez.

Tekintettel és figyelembevéve, a fontosabb technologiai, ökonomiai, ökologiai, társadalompolitikai és politikai irányzatokkat, áramlatokkat.

Csak az, aki érti, a piaci stratégiai kapcsolatrendszerek, összefüggések, viszonyok, tényezök,

müködését

és saját üzletpolitikáját ráhangolva, kiaknázza ezt, maradhat sokáig versenyképes.

Egy jó üzleti modell, stratégia és taktika, elindít egy olyan mechanizmust, mely a vállalkozás versenyképességét,

minden változó piaci helyzetben, ujra és ujra támogatja.

Egy vállalat csak akkor marad versenyképes, ha a vállalkozás vezetösége, üzletimodelljét, stratégiáját és taktikáját,

idöben és rugalmasan alkalmazza, a változó piaci igényekhez, követelményekhez.

Azonban, versenyelöny kiépitésére, egy üzleti modell, stratégia és taktika kifelylesztése, egy müvészet.

Célok lefektetése, motiváltság, célra fókuszállás, hozzáállás, szenvedély, elszántság és kitartás,

rendkívül fontosak, egy új elképzelés, vízió, sikeres megvalósítása érdekében, az ön vállalkozásában.

Még mindig sok vállalat a közvetlen környezetével azonosul és figyelmen kívül hagyja a globális függöségeket.

"

Magori Consulting Ingenieurbüro – Partner (Frankfurt am Main D.) "

- HOME -

"

Peter H. Altherr – Associate Partner bei Remaco Merger AG (Basel Ch.) "

- Member of SECA -

"

Végezze a helyes dolgot, – ahelyett – hogy a dolgokat helyesen végezné. "

" Nem a tények, hanem a tényekről alkotott vélemények befolyásolják az emberek cselekedeteit. "

" Epictetus, Görög filozófus

, – időszámításunk előtt 50-135 "

" - Meaning is not in things, but in between; – in the iridescence; –

the interplay; – in the interconnection; – at the intersection. - "

" Mallarmé "

Cim -A Cikk Eleje-

Cim -A Cikk Eleje-

4. Magyarázatos Szójegyzék – Dokumentació – Irodalom.

4. Magyarázatos Szójegyzék – Dokumentació – Irodalom.

|

– KIVONAT –

« Fogalommagyarázat - Bevezetés és hasznos információk. » |

LINKS |

[1]

Management BuyOut (MBO)( Hu-hungarian - ungarisch:

Menedzseri kivásárlás - Vezetöi kivásárlás - ; )

[1]

Management BuyOut (MBO)( Hu-hungarian - ungarisch:

Menedzseri kivásárlás - Vezetöi kivásárlás - ; )

A management buyout (MBO) is a form of acquisition where a company's existing managers acquire a large part or all of the company.

[Hu] Menedzseri kivásárlás (MBO) - Vezetöi kivásárlás:

- a már meglévö, jól müködö vállalat irányítási jogának megszerzésére irányuló befektetés,

vagyis a vállalatvezetök kellöen nagy tulajdonrészt vásárolnak a tőkés segítségével ahhoz, hogy át tudják venni a vállalkozás irányítását.

( lásd:

Peter H. Altherr - Partner - )

|

|

-

[2]

Management Buy-In (MBI)( Hu-hungarian - ungarisch:

Menedzseri kivásárlás - Vezetöi bevásárlás - ; )

[2]

Management Buy-In (MBI)( Hu-hungarian - ungarisch:

Menedzseri kivásárlás - Vezetöi bevásárlás - ; )

A management buyin (MBI) occurs when a manager or a management team from outside

the company raises the necessary finance, buys it,

and becomes the company's new management.

[Hu] Menedzseri kivásárlás (MBI) - Vezetöi bevásárlás:

- a tőkés részben vagy egészben új irányító menedzsmentet hoz a vállalkozásba, hiszen az emberi tényezők és kvalitások nagy részben határozzák meg egy vállalkozás sikerét.

( lásd:

Peter H. Altherr - Partner - )

|

|

[3]TRADE SALE

( Hu-hungarian - ungarisch:

Kereskedelmi értékesítés - Szakmai befektetönek történö eladás-; )

[3]TRADE SALE

( Hu-hungarian - ungarisch:

Kereskedelmi értékesítés - Szakmai befektetönek történö eladás-; )

A trade and or sale is a common way of exit to a trade buyer.

This allows the management to

withdraw from the business and may open up the prospect of collaboration on a larger projects.

[Hu] Kereskedelmi értékesítés:

- A kiszállás (exit) legelterjedtebb formája a szakmai (stratégiai) befektetöknek történő értékesítés (divestment by trade sale).

( lásd:

Peter H. Altherr - Partner - )

|

|

[4]

IPO (initial public stock offering )

[4]

IPO (initial public stock offering )

( Hu-hungarian - ungarisch:

Elsö tözsdei megjelenés IPO; (Kezdeti) Nyilvános Kibocsátás )

Initial Public Offering, erstmaliges öffentliches Anbieten von Aktien an der Börse, ( Börsengang ).

Unter einem Börsengang, engl. Initial Public Offering oder kurz IPO oder auch Primary Offering,

versteht man das erstmalige Angebot der Aktien eines Unternehmens auf dem organisierten Kapitalmarkt.

Eines der wichtigsten Motive für einen Börsengang ist es, dem Unternehmen durch Ausgabe von Aktien neue finanzielle Mittel zuzuführen (primary offering).

Dieses Kapital dient einerseits der Finanzierung von Wachstum, andererseits der Eigenkapitalstärkung.

Es kann auch vorhandenen Aktionären die Möglichkeit eröffnen eigene Anteile zu einem besseren Preis verkaufen zu können,

als dies bei Anteilen an einem nicht börsennotierten Unternehmen möglich ist (secondary offering).

Auch die

Unternehmensnachfolge

sowie Spin-Offs können durch einen Börsengang geregelt werden.

Andere Gründe sind:

• die Deckung des wachstumsbedingten Eigenkapitalbedarfs,

• die Verringerung der Fremdkapitalkosten durch Verbesserung der Bonität,

• die Steigerung des Bekanntheitsgrades,

• die Steigerung der Attraktivität für Mitarbeiter und Führungskräfte und

• die Steigerung der Wettbewerbsfähigkeit.

In der Regel sind bei Börsengängen mehrere Motivationen gleichzeitig anzutreffen.

[Hu] Elsö tözsdei megjelenés IPO:

– Elsödleges nyilvános forgalomba hozatal. Angol jelentése: Initial Public Offering (IPO).

– A cég részvényei elsö alkalommal kerülnek tözsdei forgalomba.

– A cég részvényeinek elsö tözsdei bevezetése az egyik módszer a magántőke-alap kilépésére egy befektetésből.

( lásd:

Peter H. Altherr - Partner - )

|

|

[5]Private equity

( Hu-hungarian - ungarisch:

Magántőke )

[5]Private equity

( Hu-hungarian - ungarisch:

Magántőke )

Private Equity (deutsch: Außerbörsliches Beteiligungskapital) ist eine Form des Beteiligungskapitals, bei der die

vom Kapitalgeber eingegangene Beteiligung nicht an geregelten Märkten (Börsen) handelbar ist.

[Hu] Magántőke:

– A magántőke tözsdén nem jegyzett cégek számára biztosít részvénytőkét.

– A magántőkét új termékek kifejlesztésére, új technológiák bevezetésére, forgótőke bővítésére, felvásárlásokra, vagy a cég mérlegének javítására nyújtják.

– A magántőke-befektetés a tulajdonosi viszonyokat illetve a cég vezetését is átrendezheti.

– Egy családi vállakozásban az

útódlás

, vagy tapasztalt vezetők ki- és bevásárlásai szintén megoldhatók magántőke-bevonás segítségével.

– A kockázati tőke szigorúan véve csak egy részhalmaza a magántőkének, a cégek indításához, korai fázisban történö fejlesztéséhez

vagy terjeszkedéséhez használt magántőke-befektetéseket nevezik így.

– A magántőke világa viszonylag kicsiny klub, amelyben a szereplők - befektetök, hitelezők, hivatásos tanácsadók -

nagy része ismeri egymást, és sokszor alkalmuk van megfigyelni és értékelni egymás teljesitményét.

( lásd:

Peter H. Altherr - Partner - )

|

|

[6]Spin-off

( Corporate spin-off – Spin out )( Hu-hungarian - ungarisch:

Kiszervezés; )

[6]Spin-off

( Corporate spin-off – Spin out )( Hu-hungarian - ungarisch:

Kiszervezés; )

Spin out refers to a type of spin off where a company "splits off" sections of itself as a separate business.

The common definition of spin out is a division of a company or organization that becomes an independent business.

The " spin out " company takes assets, intellectual property, technology, and/or existing products from the parent organization.

[Hu] Spin-off (Kiszervezés):

- A cég egy osztályának vagy részlegének eladása, önálló céggé alakítása.

( lásd:

Peter H. Altherr - Partner - )

|

|

[7]Due Diligence

( Hu - hungarian - ungarisch:

Kellő gondosság, átvilágítás; )

[7]Due Diligence

( Hu - hungarian - ungarisch:

Kellő gondosság, átvilágítás; )

Due Diligence is a term used for a number of concepts involving either the performance of an investigation

of a business or person, or the performance of an act with a certain standard of care.

It can be a legal obligation, but the term will more commonly apply to voluntary investigations.

In business transactions, the due diligence process varies for different types of companies.

Due diligence in business transactions.

The relevant areas of concern may include the financial, legal, labor, tax, IT,

environment and market/commercial situation of the company.

Other areas include intellectual property, real and personal property, insurance and liability coverage,

debt instrument review, employee benefits and labor matters, immigration, and international transactions.

Gary M. Lawrence,

Due Diligence in Business Transactions.

(

Law Journal Press 1994.

)

ISBN 9781588520661

[Hu] A Due Diligence (Kellő gondosság, átvilágítás):

- Altalában több területre kiterjedő vizsgálat, amely felöleli az adott társaság vagy vagyontömeg (üzletág)

átfogó (piaci, menedzsment, pénzügyi, számviteli, jogi) vizsgálatát.

- Amellyel, szakértők bevonásával, a kockázati elemek, tényezők, meghatározhatók, a kockázatok felbecsülhetők.

- Cél, hogy a Due Diligence (átvilágítás) által feltárt kockázatok, és az azokért való felelösség szabályozva legyen

a

cégátruházási szerzodésben. ( lásd:

Peter H. Altherr - Partner - )

|

|

[8]Business plan

( Hu-hungarian - ungarisch:

Üzleti terv; )

[8]Business plan

( Hu-hungarian - ungarisch:

Üzleti terv; )

A business plan is a formal statement of a set of business goals, the reasons why they are believed attainable,

and the plan for reaching those goals.

Business plans are decision-making tools.

The content and format of the business plan is determined by the goals and audience.

A business plan should contain whatever information is needed to decide whether or not to pursue a goal.

– Banks are quite concerned about defaults, so a business plan for a

bank loan will build a convincing case for the organization's ability to repay the loan.

– Venture capitalists are primarily concerned about initial investment, feasibility, and

exit valuation.

– A business plan for a project requiring equity financing will need to explain why current resources,

upcoming growth opportunities, and sustainable competitive advantage will lead to a high

exit valuation.

"... a good business plan can help to make a good business credible, understandable, and attractive

to someone who is

unfamiliar with the business.

Writing a good business plan can't guarantee success, but it can go a long way toward reducing the odds of failure."

Eric S. Siegel, Brian R. Ford, Jay M. Bornstein (1993),

'The Ernst & Young Business Plan Guide'

(New York: John Wiley and Sons) ISBN 0471578266

Preparing a business plan draws on a wide range of knowledge from many different business disciplines :

• finance,

• human resource management,

• intellectual property management,

• supply chain management,

• operations management, and

• marketing, among others.

Some of these content areas may be more or less important depending on the kind of business plan.

There is no fixed content for a business plan.

Rather the content and format of the business plan is determined by the goals and audience.

Once a business plan has been developed, the key decision making points are usually summarized in an executive summary.

Content of a business plan (generally):

– 1. Executive Summary

( Hu - 1. Vezetői összefoglaló )

– 2. Organizational Background

( Hu - 2. A vállalkozás általános bemutatása )

– 3. Marketing Plan

( Hu - 3. Marketing Terv ) – 4. Operational Plan

( Hu - 4. Működési terv ) – 5. Financial Plan

( Hu - 5. Pénzügyi terv ) – 6. Risk analysis

( Hu - 6. Rizikó felmérés, leirás, analizis ) – 7. Decision Making Criteria

( Hu - 7. Döntés hozási kriteriumok )

The specific content will be highly dependent on the core purpose and target audience.

( lásd: Peter H. Altherr - Partner - )

|

|

[9]Investment

( Hu-hungarian - ungarisch:

Befektetés)

[9]Investment

( Hu-hungarian - ungarisch:

Befektetés)

Invest may refer to:

- The opportunity to Invest given by one person or company to another in anticipation of positive gain for the Investor.

-

Investment, in finance, the action performed by a company, a person (investor),

or project for the goal of gaining a profitable return.

An investor is any party that makes an investment.

• Investment or investing

is a term with several closely-related meanings in business management, finance and economics, related to saving or deferring consumption.

• Investing is the active redirection of resources:

– from being consumed today, to creating benefits in the future;

– the use of assets to earn income or profit.

Sullivan, Arthur; Steven M. Sheffrin (2003) ,

Economics: Principles in action.

Upper Saddle River, New Jersey: Pearson Prentice Hall. pp. 271.

ISBN 0-13-063085-3.

• An investment is a choice by an individual or an organization such as a pension fund, after at least

some careful analysis or thought, to place or lend money in a vehicle (e.g. property, stock securities, bonds)

that has sufficiently low risk and provides the possibility of generating returns over a period of time.

• Placing or lending money in a vehicle that risks the loss of the principal sum or that has not been thoroughly analyzed

is by definition speculation, not

investment.

Graham, Benjamin, and David Dodd (1951).

Security Analysis.

McGraw-Hill Book Company.

ISBN 0071448209.

[Hu] Befektetés:

- Minden befektetés lényege valamilyen mértékű tőke lekötése abból a célból, hogy meghatározott időtartam

alatt profitot eredményezzen.

- A modern pénzügyi megközelítés szerint a befektetés, valamilyen jelenbeli pénz elcserélését

jelenti valamilyen jővőbeli pénzre.

- A befektetés eredményét, a profitot a kezdeti tőkéhez viszonyítva %-os formában kifejezve, realizált hozamnak nevezzük.

( lásd:

Peter H. Altherr - Partner - )

|

|

[10]Beteiligungskapital

( Private Equity; Venture Capital; )

[10]Beteiligungskapital

( Private Equity; Venture Capital; ) Beteiligungskapital nennt man Investitionen, mit denen

Beteiligungsgesellschaften Anteile an Unternehmen erwerben

und sich damit an deren Wert und Erfolg beteiligen.

Anders als Fremdkapital, sprich Darlehen, muss Beteiligungskapital nicht zurückgezahlt werden.

Eine Beteiligungsgesellschaft verdient dann Geld, wenn die Anteile, die erworben wurden, zu einem höheren Preis weiterveräußert werden können.

( lásd:

Peter H. Altherr - Partner - )

|

|

[11]Risikokapital.

( Venture Capital oder Wagniskapital ; )( Hu-hungarian - ungarisch:

Kockázati tőke ; )

[11]Risikokapital.

( Venture Capital oder Wagniskapital ; )( Hu-hungarian - ungarisch:

Kockázati tőke ; )

Risikokapital - auch Venture Capital oder Wagniskapital genannt - ist außerbörsliches Beteiligungskapital ("private equity"),

das eine Beteiligungsgesellschaft (Venture Kapital-Gesellschaft) zur Beteiligung an als besonders riskant geltenden Unternehmungen

bereitstellt.

Das Wagniskapital wird in Form von vollhaftendem Eigenkapital oder eigenkapitalähnlichen Finanzierungsinstrumenten

wie Mezzanine-Kapital oder Wandelanleihen ins Unternehmen eingebracht, oftmals durch auf dieses Geschäftsmodell spezialisierte

Wagnisfinanzierungsgesellschaften, häufig

"Venture-Capital-Gesellschaften" (abgekürzt VCG) genannt.

[Hu] Kockázati tőke (Kockázati tőkebefektetés):

A kockázati tőke magas kockázattal járó, tözsdén nem jegyzett vállalatokban

közepes időtávon (leggyakrabban 3-7 évre) tulajdonossá váló professzionális szervezetek, befektetők részesedés vásárlására fordított tőkéje,

amelynek elsödleges célja, magas hozam realizálása a kiszálláskori értékesítés, az exit során.

Kockázati tőkebefektetés:

Perspektivikus, de múltnélkülisége vagy más okból kockázatos cégbe történő befektetés, ahol a befektető résztulajdonos lesz.

( lásd:

Peter H. Altherr - Partner - )

|

|

[12]Projektstudie.

( früher auch Machbarkeitsstudie (englisch: Feasibility Study) )

[12]Projektstudie.

( früher auch Machbarkeitsstudie (englisch: Feasibility Study) )

( Hu-hungarian - ungarisch:

Megvalósíthatósági tanulmány; )

Mit ihr wird ermittelt, in welchem Umfang, mit welchen Mitteln und in welcher Zeit (etc.) ein Projekt realisiert werden kann.

Zudem wird auch untersucht, ob Widersprüche zwischen dem Projektziel und bereits vorhandenen Erkenntnissen bestehen.

Fällt diese Machbarkeitsstudie positiv aus, kann ein Projekt durchgeführt und angenommen werden.

Sollte die Studie negativ ausfallen,

wird das Projekt aus Unwirtschaftlichkeit abgelehnt bzw. im Ansatz modifiziert.

|

|

[13]Feasibility study.

( deutsch: Projektstudie, Machbarkeitsstudie )

[13]Feasibility study.

( deutsch: Projektstudie, Machbarkeitsstudie )

( Hu-hungarian - ungarisch:

Megvalósíthatósági tanulmány; )

If a project is seen to be feasible from the results of the study, the next logical step is to proceed with it.

The research and information uncovered in the feasibility study will support the detailed planning and reduce the research time.

[Hu] Megvalósíthatósági tanulmány:

– A megvalósíthatósági tanulmány elkészítésének célja, hogy megfelelő információt nyújtson a döntéshozók számára ahhoz,

hogy azok megalapozott döntést tudjanak hozni a további finanszírozásra és megvalósításra javasolt projekt elfogadásáról, módosításáról, illetve elvetéséről.

– A megvalósíthatósági tanulmány feladata a kiválasztott projekt megalapozottságának és életképességének vizsgálata.

A tanulmány elkészítésének eredménye a javasolt projekt relevanciájának, megvalósíthatóságának és

fenntarthatóságának értékelése.

Új üzleti lehetőségek megvalósítása előtt érdemes formalizáltan is számba venni

a lehetőségeket, azok hatását és kockázati tényezőit.

A megvalósíthatósági tanulmány lényege, hogy megalapozott információval szolgáljon

a cégvezetés számára:

– az üzleti lehetőség kiaknázhatóságáról és életképességéről –.

A tanulmány tartalmazza a feltárt tényanyagot, a megállapításokat, a következtetéseket és a javasolt megoldásokat költség- és ütemezési

információval együtt. A megvalósíthatósági tanulmány a müszaki és gazdasági kérdéseken kívül tárgyalja,

hogy milyen emberi, tárgyi és infrastrukturális feltételei, esetleg akadályai vannak a tervezett rendszer bevezetésének.

( lásd:

Peter H. Altherr - Partner - )

|

|

[14]Risikoanalyse.

( oder Gefahrenanalyse )( Hu-hungarian - ungarisch:

Kockázatanalízis ; )

[14]Risikoanalyse.

( oder Gefahrenanalyse )( Hu-hungarian - ungarisch:

Kockázatanalízis ; )

Die Risikoanalyse oder Gefahrenanalyse findet in allen Lebensbereichen

Anwendung und stellt damit ein wichtiges Mittel zur Bewertung bestimmter Situationen, Vorhaben oder ähnlichem dar.

Ist eine Methode der Betriebswirtschaftslehre, die hier speziell behandelt wird.

Risikoanalyse ist in der Betriebswirtschaftslehre die Abschätzung der Kosten möglicherweise eintretender Risiken zwecks Risikomanagement

und Ermittlung der Höhe kalkulatorischer Wagniskosten.

[Hu] Kockázatanalízis:

- A kockázat fokának szisztematikus analízise, amely a befektetésekhez, tőkeberuházásokhoz kapcsolódik.

( lásd:

Peter H. Altherr - Partner - )

|

|

[15]Eigenkapital (equity; capital resources).

( Situation in Deutschland )

[15]Eigenkapital (equity; capital resources).

( Situation in Deutschland )

( Hu-hungarian - ungarisch:

Saját tőke;

– Németországi meghatározás / helyzet – Gerhard Merk professzor után.)

Bei Kreditinstituten nach der Definition der Aufsichtsbehörden der Besitz von Vermögenswerten, die zur

Erfüllung ihrer Verpflichtungen gegenüber den Gläubigern ausreichend sind;

siehe für Deutschland

( §10 KWG. – Kreditwesengesetz. )

Im einzelnen in der Regel die Summe von

– Kernkapital (= bilanzielles Eigenkapital plus ökonomische Eigenmittel),

– Ergänzungskapital (

Prudential Filter ) und

– Drittrangmittel.

Nach IAS (RK 49 c) der nach Abzug aller Verbindlichkeiten verbleibende Betrag der Vermögenswerte eines Unternehmens.

Siehe Anpassungsrad, Eigenkapital- Arrangeur, Gesamtbanksteuerung, Hebel(wirkung), Hedge-Fonds-Gefahren, IAS 39, Kapital, Kreditlinie,

Prudential Filter, Leverage, Rückschlag-Effekt, Unterlegung, Verschuldungs- Koeffizient, Waiver-Regelung.

Die einzelnen Posten sind aufgezählt und erläutert im:

• Monatsbericht der Deutschen Bundesbank vom

Januar 2002, Seite 43 (3); vgl. auch

• Monatsbericht der EZB

vom Februar 2004 Seite 77 ff.,

• Monatsbericht der EZB vom

Januar 2005 Seite 54 f.,

• Monatsbericht der Deutschen Bundesbank vom

September 2005, Seite 29 - 30

(Eigenkapitalquote deutscher Banken; Seite 30: Eigenkapitalrentabilität untergliedert nach Bankengruppen),

• Monatsbericht der Deutschen Bundesbank vom

Juni 2006, Seite 59

(Vorbehalte gegenüber den Berechnungsmethoden),

• Monatsbericht der Deutschen Bundesbank vom

Dezember 2006, Seite 69 (1) und Seite 91(23) ff.

(Umsetzung der Eigenkapitalregelungen von

Basel-II, S. 91(Seite 23):

Überarbeitung der Eigenkapital-Definition),

• Jahresbericht 2006

Jahresbericht 2006 der BaFin, Seite 43 f.

(Bemühungen um eine einheitliche Definition des bankaufsichtsrechtlichen Eigenkapitals),

Seite 56 f. ( Abgrenzung von Eigen-und Fremdkapital ) –

( IASB ) –

Copyright © Universitätsprofessor Dr. Gerhard Merk, Universität Siegen

Eigenkapital

– das vom Inhaber bzw.

den Gesellschaftern eines Unternehmens durch Einlagen oder nicht abgehobene Gewinne im Unternehmen eingesetzte Kapital;

bei den Kapitalgesellschaften das Grundkapital (AG) oder Stammkapital (GmbH) zuzüglich Rücklagen.

Basel III

( 12. September 2010 )

Eigenkapitalregeln für Finanzinstitute...Starttermin für die strengeren Regeln ist das Jahr 2013.

( Wikipedia -

Basel III - )

[Hu] Saját tőke:

- A számvitelben a saját tőke az a szabadon használható saját forrás, amelyet a tulajdonosok időbeli korlát nélkül a vállalkozás rendelkezésére bocsátanak.

- A rendelkezésre bocsátás történhet a vállalkozás alapításakor (jegyzett tőke) vagy a

vállalkozás eredményének visszaforgatásából (eredménytartalék illetve mérleg szerinti eredmény).

( lásd:

Peter H. Altherr - Partner - )

|

|

[16]Hedgefonds. Hedge fund

( spezielle Arten von Investmentfondsausgefeiltes / anspruchsvolles alternatives Investitionsvehikel )

[16]Hedgefonds. Hedge fund

( spezielle Arten von Investmentfondsausgefeiltes / anspruchsvolles alternatives Investitionsvehikel )

( Hu-hungarian - ungarisch:

Hedge ; )

Ein Hedge Fund ist ein Investmentfonds, der durch häufiges Umschichten seiner Anlagen

(vor allem durch spekulative Operationen wie Termingeschäfte, Leerverkäufe und Kreditaufnahmen) versucht, schnelle Gewinne zu erzielen.

Hedgefonds sind eine spezielle Art von Investmentfonds, die durch eine spekulative Anlagestrategie gekennzeichnet sind.

Hedge-Fonds bieten die Chance auf sehr hohe Renditen und tragen entsprechend ein hohes Risiko.

Die meisten Hedge-Fonds haben ihren Sitz an Offshore-Finanzplätzen.

Bekannte Hedge-Fonds sind die Quantum Funds des Investmentbankers

George Soros und der Fonds Long-Term Capital Management, der 1998 zusammenbrach.

Zum Jahresende 2006 hatten Hedge-Fonds weltweit ein Volumen von rund 1,6 Billionen US-Dollar.

Hedge-Fonds sind spezielle Arten von Investmentfonds und gehören zur Gruppe der alternativen Investments.

Alternative Investments unterscheiden sich von traditionellen Investment-Produkten wie

Aktien-Fonds oder Anleihen-Fonds primär dadurch,

dass sie alle Arten von Finanzinstrumenten verwenden können - darunter auch Derivate wie Optionen oder Futures.

Der Hedge-Fonds-Begriff geht auf die Technik des Hedging (engl. ...to hedge... "absichern" ),

[Hu] Hedge:

Olyan technika, amely az egyes lehetséges kockázati tényezők hatásának kioltását célozza meg. A hedge ügyletek során a piaci szereplők

kizárólag a tevékenységük során felmerülő kockázatokat próbálják meg ellensúlyozni.

A hedge ügylet célja nem a profitszerzés, hanem a veszteség minimalizálása. A piaci szereplő kialakíthatja fedezeti pozícióját határidős

tözsdei (futures), határidős tözsdén kívüli (forward) és opciós ügyletek felhasználásával. A fedezeti pozíció kialakításakor kerül

meghatározásra a nyitott pozíció lefedéséhez szükséges fedezeti eszközök mennyisége, az úgynevezett fedezeti arány.

A pozíció iránya szerint kétfajta (vételi, eladási) hedge ügylet létezik.

Ha egy vállalat három hónap múlva esedékes bevételét

diszkontkincstárjegybe szeretné befektetni, és attól fél, hogy akkor csak alacsonyabb hozamszinttel tud papírt venni, akkor a

jelenben vételi hedge pozíciót fog nyitni. Mégpedig úgy, hogy a tözsdei határidős piacon a három hónap múlva esedékes

diszkontkincstárjegy mennyiségére vételi pozíciót nyit.

Ezzel biztosítva az elvárt hozamot.

Ha egy termelő az általa előállított terméket (pl.: kukorica) hat hónap múlva szeretné eladni, de fél attól, hogy a termék ára

addigra számára kedvezőtlenül fog változni (esik) védekezésül eladási hedge pozíciót nyithat.

Mégpedig úgy, hogy a termés teljes mennyiségére, hat hónapos időintervallumra eladási opciót vásárol, vagy vételi opció ír ki.

Ezzel biztosítva a jövőbeni eladási árat.

|

|

[17]Subprime mortgage

( zweitklassige Hypotheken )( Hu-hungarian - ungarisch:

Másodlagos jelzáloghitel ; )

[17]Subprime mortgage

( zweitklassige Hypotheken )( Hu-hungarian - ungarisch:

Másodlagos jelzáloghitel ; )

In den letzten Jahren wurden in den USA massig Kredite für Immobilien als sogenannte subprime mortages

(zweitklassige Hypotheken) vergeben, wobei zweitklassig bedeutet, daß die Kreditnehmer keine erstklassige

Bonität beispielsweise wegen Insolvenz, Zwangsversteigerung o.ä. verfügen.

Die durch die zweitklassigen Hypotheken finanzierten Immobilien gewannen ständig an Wert und wurden als Sicherheitsleistung bei

Zahlungsunfähigkeit betrachtet.

Die Kreditgeber vergaben immer mehr Kredite und bündelten schliesslich Ihre Forderungen in Form von Anleihen, die von Hedge Fonds,

Banken und Versicherungen gehandelt werden können.

Da diese Anleihen höhere Wertzuwächse (teilweise zweistellige prozentuale Wertsteigerungen) aufweisen konnten als beispielsweise sichere

Staatsanleihen, sind viele große Investoren auf diesen Zug aufgesprungen.

Die Immobilienpreise in den USA einbrachen, die Kredite waren/sind nicht mehr vollständig durch die Immobilien gedeckt,

die Anleihen auf die Subprime Mortages verloren massiv an Wert. Eigentlich nur halb so wild, sollte man meinen.

Doch die Börsenwelt ist wie eine Herde Lemminge, wenn einer verkauft, machen es ihm alle nach.

So auch hier, niemand möchte mehr Anleihen auf Subprime Mortages kaufen, große Hedgefonds hingegen sind zum Verkauf gezwungen

und so haben die Banken und Großinvestoren mal eben einige hundert Millionen Dollar in den Sand gesetzt.

Genau kann das niemand sagen, aber viele Experten prophezeihen einen

Domino-Effekt, der sich durch das gesamte Finanzsystem ziehen kann.

Großen Investoren fehlt das Geld für Übernahmen, da die Zinsen für risikobehaftete Kredite steigen.

Gleichzeitig werden die eher risikobehafteten Anlagen in Aktien uninteressanter, da die Anleger dank steigender Zinsen mehr Alternativen

haben.

[Hu] Másodlagos jelzáloghitel

:

Azon jelzáloghiteleket nevezzük így, melyek összege meghaladja a fedezetül nyújtott eszköz piaci értékének 80%-át vagy a

hiteligénylő igazolt jövedelmének 50%-át illetve a hiteligénylő korábbi hiteligénylése során nem tudta törlesztési kötelezettségeit

teljesíteni.

Értékpapírosításról szük értelemben akkor beszélünk, ha egy megfelelő hitelportfolió leválasztása, a hitelminoség-javítása és

újrastrukturálása után azt a befektetőknek továbbadják.

A jelzáloghitel értékpapírokat, kizárólag erre a célra létrehozott intézmények

(SPV - Special Purpose Vehicle "bankruptcy-remote vehicle") bocsátják ki.

(az úgynevezett, jelzáloghitelek értékpapírosítása)

Ez a folyamat a jelzáloghitelezés legelterjedtebb finanszírozási

alternatívájává vált, ezért is lett a másodlagos jelzálogpiac a válság egyik kulcseleme.

A másodlagos adósok fogalma elsősorban azokat a hitelfelvevőket takarja, akiknek a fizetőképessége nem "elsőrendü", s ezáltal magasabb

kockázatúak a bankok szemében.

(Jelzáloghitel: A hitel fedezeteként ingatlant helyeznek jelzáloghitel alá. )

|

|

[18]Wertpapier.

( Hu-hungarian - ungarisch:

Értékpapír ; )

[18]Wertpapier.

( Hu-hungarian - ungarisch:

Értékpapír ; )

Urkunde, die bestimmte Rechte, etwa die Miteigentümerschaft an einem Unternehmen, verbrieft.

Theoretisch sind auch Briefmarken Wertpapiere, denn sie verbriefen das Recht zur Inanspruchnahme einer Dienstleistung.

[Hu]

Értékpapír

:

Olyan szigorú alakszerüséghez kötött okirat, amely a benne tanúsított alanyi

jogot úgy testesíti meg,

hogy azt a papír nélkül sem érvényesíteni, sem bizonyítani, sem átruházni nem lehet.

|

|

[19]Aktie.

( Hu-hungarian - ungarisch:

Részvény ; )

[19]Aktie.

( Hu-hungarian - ungarisch:

Részvény ; )

Das Eigentum an einer Aktiengesellschaft ist in Bruchteile unterteilt, die durch Aktien verbrieft sind.

Früher wurden Aktien mit einem Nennwert ausgegeben, der den nominalen Anteil am Grundkapital der Gesellschaft angab.

Seit ihrer Zulassung 1998 haben sich auch in Deutschland Aktien ohne

Nennwert (Stückaktien) durch, die den Anteil am Grundkapital in Prozent angeben.

Aktionäre haften in Höhe des Nennwerts der Aktien und werden durch die Zahlung von Dividenden am unternehmerischen Erfolg (Gewinn) der AG beteiligt.

Im Rahmen der ordentlichen Hauptversammlung hat ein Aktionär die Möglichkeit, über die Gewinnverwendung etc. zu entscheiden.

Während Stammaktien ("Stämme") dem Besitzer ein Stimmrecht pro Aktie zusichern, haben Vorzugsaktien ("Vorzüge")

kein Stimmrecht, erhalten in der Regel jedoch eine etwas höhere Dividende als Stammaktien.

[Hu]

Részvény

:

Részvénytársaságok alapításakor vagy alaptőkéjük emelésekor kibocsátott, vagyoni jogokat megtestesítő értékpapír,amely a

vállalat tőkéjének meghatározott — a névértékének megfelelő — hányadát testesíti meg.

A kibocsátott részvények névértékének összege a vállalat alaptőkéje (jegyzett tőkéje).

Tulajdonosa a részvény megvásárlásával pénzét a vállalat

rendelkezésére bocsátotta, azt visszaváltani nem lehet

(csak másnak eladni).

Fajtái: - elsőbbségi, - dolgozói, - törzs,

- kamatozó részvény.

A részvényben nincs feltüntetve a kibocsátási ár, azaz a befektetett tőke.

A tőke megjelenítésére és képviseletére a névérték szolgál, ennélfogva minden jog kizárólag ehhez kötodik.

A részvény tulajdonosa a részvényes, aki az értékpapír megvásárlásával pénzét véglegesen a vállalkozás rendelkezésére bocsátja, ui.

részvényét vissza nem válthatja, csak másnak eladhatja:

- a részvénybe történő befektetés végleges tőkeátadást jelent -

Mindez nem jelenti azt, hogy az ilyen formájú befektetés nem likvid:

- a részvény eladásával ui. a részvényes pénzét visszakaphatja -

Ez azonban nem érinti a vállalat tőkéjét (reáltőke), az értékpapír formájában jelenlévő tőke (fiktív tőke) viszont gazdát cserél.

A fiktív tőke (a részvény piaci értéke) tehát elválik a termelésben résztvevö tőkétöl (reáltőke)......

|

|

[20]Fair Value (Accounting)

( Hu-hungarian - ungarisch:

Piaci érték ; )

[20]Fair Value (Accounting)

( Hu-hungarian - ungarisch:

Piaci érték ; )

Fair Value ist ein Buchhaltungsbegriff, definiert durch die

SEC.

Der Fair Value eines Vermögenswertes ist der Betrag, für den der Vermögenswert in einer gegenwärtigen Transaktion zwischen bereitwilligen

Parteien gekauft oder verkauft werden könnte, anders als in einer Liquidierung.

Auf der anderen Seite der Bilanz, ist der Fair Value einer Verbindlichkeit der Betrag, für den diese Verbindlichkeit in einer gegenwärtigen

Transaktion zwischen bereitwilligen Parteien übernommen oder beglichen werden könnte, anders als in einer Liquidierung.

Wenn vorhanden, ist ein gegebener Marktpreis in einem lebhaften Markt der beste Beweis für einen Fair Value und sollte als die Grundlage für

die Messung verwendet werden. Wenn ein angegebener Marktpreis nicht vorhanden ist, sollten Vorbereiter eine Schätzung des Fair Values mit

den besten Informationen bilden, die unter den Umständen vorhanden sind. Unter vielen Umständen sind angegebene Marktpreise nicht verfügbar.

Infolgedessen ist das Bilden von Schätzungen des Fair Values häufig schwierig.

Heutige Märkte sind dynamisch und volatil.

Ob es für das Kaufen oder das Verkaufen ist, die Leute möchten wissen, was ein Vermögenswert heute wert ist.

[Hu] Piaci érték :

A vállalatértékelés célja egy cég vagy üzletág azon fair árának meghatározása, amelyen piaci tranzakció mehet végbe.

Mennyit ér egy üzleti vállalkozás ?

Az üzleti vállalkozás (Business Enterprise) úgy határozható meg, mint a folyamatos üzleti tevékenység összes tárgyi eszközének

(ingatlan, üzemi gépek és berendezések, egyéb felszerelések,

jármüvek), a vállalkozás müködéséhez szükséges forgóeszközöknek, valamint eszmei vagyontárgyainak kombinációja.

Az eszmei vagyontárgyak közé soroljuk:

• a vagyoni értékü jogokat

• szabadalmakat, mintaoltalmakat, védjegyet

• vállalati know-how-t és üzleti titkot

• megkülönböztethető márkanevet

• és a szakképzett, összeszokott munkaeröt is

( lásd:

Peter H. Altherr - Partner - )

|

|

[21]Leveraging - Deleveraging (Leverage-Effekt)

[21]Leveraging - Deleveraging (Leverage-Effekt)

( Hu-hungarian - ungarisch:

Tőkeáttétel emelő / csökkentö (Leverage-Effekt) hatás ; )

Leveraging: Finanzierungsvorgang, bei dem Fremdkapital zum Zweck der

Substitution von Eigenkapital aufgenommen wird.

Gegenteil: Deleveraging

Deleveraging: Vorgang der Aufnahme von Eigenkapital zum Zweck der Substitution von Fremdkapital.

Gegenteil: Leveraging

Unter Leverage-Effekt (engl. für Hebeleffekt/Hebelwirkung) wird die Hebelwirkung der

Finanzierungskosten des Fremdkapitals auf die Eigenkapitalverzinsung verstanden.

[Hu]

Tőkeáttétel emelő / csökkentő (Leverage-Effekt) hatás :

Ha a vállalat tökestruktúrájában az adósság is jelen van, akkor a hitelállományra jutó tőkehozam kamaton felüli része a

saját tőke hozamát gyarapítja.

Minél nagyobb az adósságarány, annál nagyobb hozamkülönbözetet sajátíthatnak el a csökkenö részarányú saját tőke tulajdonosok.

Ezt nevezzük a tőkeáttétel emelő (leverage) hatásának.

A tőkeáttétel azt mutatja meg, hogy a vállalat tőkéjében milyen arányt képvisel az idegen tőke.

Az árváltozások és a volatilitás gyakran ellentétesen változnak (negatívan korrelálnak).

Ez a tőkeáttételi hatás (leverage effect).......

|

|

[22]Verbriefung (Verbriefungsgeschäft)

( Hu-hungarian - ungarisch:

Értékpapírosítás ; )

[22]Verbriefung (Verbriefungsgeschäft)

( Hu-hungarian - ungarisch:

Értékpapírosítás ; )

Verbriefung (englisch: Securitization) bedeutet die Schaffung von handelbaren Wertpapieren (englisch: Securities) aus Forderungen

(=> zukünftige Zahlungsströme) oder Eigentumsrechten im weitesten Sinne.

Ziel ist dabei vor allem, diese Forderungen über organisierte Kapitalmärkte wie z. B. Börsen handelbar zu machen.

Allgemein die Umwandlung von Forderungen aller Art in handelbare Wertpapiere.

[Hu] Értékpapírosítás :

A tőkepiaci válság egyik előidézöje, pénzeszközökben és pénzforrásokban érdekeltséget igazoló okmányok, illetve minden egyéb,

exportfinanszírozási okmány.

Értékpapírosításról szük értelemben akkor beszélünk, ha egy megfelelő hitelportfolió leválasztása, a hitelminőség-javítása és

újrastrukturálása után azt a befektetőknek továbbadják. Ez a folyamat a jelzáloghitelezés legelterjedtebb finanszírozási alternatívájává

vált, ezért is lett a másodlagos jelzálogpiac a válság egyik kulcseleme.

|

|

[23] (CDO) Collateralized Debt Obligation

[23] (CDO) Collateralized Debt Obligation

bezeichnet man eine bestimmte Klasse Finanzprodukte.

Ein CDO ist ein forderungsbesichertes Wertpapier, das aus einem Portfolio aus festverzinslichen Wertpapieren besteht.

In CDOs werden zahlreiche Wertpapiere zu neuen Paketen zusammengeschnürt - Papiere mit hohem Ausfallrisiko werden dabei mit sichereren Anlagen kombiniert.

CDOs werden in drei Tranchen aufgeteilt:

Senior, Mezzanine und Equity.

Anleger können die unterschiedlichen Tranchen kaufen und erhalten, je nach Ausfallrisiko,

unterschiedliche Zinsen.

Das Ausfallrisiko steigt, da die Tranchen im Falle von Abschreibungen nacheinander bedient werden:

Besitzer von Senior-Tranchen erhalten vor denen von Mezzanine-Tranchen ihr Geld zurück - und diese vor Besitzern der Equity-Tranche.

CDOs sind in der Finanzkrise massiv in die Kritik geraten, denn

sie lassen risikobehaftete Kreditforderungen wie sichere Investments aussehen. Zahlreiche Anleger fielen darauf herein.

– CDO-Square,

auch CDO im Quadrat genannt, sind Wertpapiere, denen ein Portfolio aus vielen anderen CDOs zugrunde liegt.

Wenn schon das Risiko bei CDOs schwer zu überblicken ist, dann blicken bei CDO-Square sogar viele Fachleute nicht mehr durch. (Verrückt, aber wahr).

|

|

[24] (CDS) Credit Default Swap

[24] (CDS) Credit Default Swap

[Hu] (CDS) Credit Default Swap :

A kormánykötvények nem teljesítövé válásának rizikójára köthetö piaci biztosítás (credit default swaps, CDS)

Ein Credit Default Swap (CDS) ist ein Kreditderivat zum Handeln von Ausfallrisiken von Krediten, Anleihen oder Schuldnernamen.

Eine Vertragspartei, der so genannte Sicherungsnehmer, bezahlt - normalerweise - eine Gebühr. Dafür erhält er von dem Vertragspartner,

dem so genannten Sicherungsgeber, eine Ausgleichszahlung, sofern der in dem CDS-Vertrag bezeichnete Referenzschuldner ausfällt.

Der CDS ähnelt damit einer Kreditversicherung.

Allerdings erhält der Sicherungsnehmer die Ausgleichzahlung unabhängig davon, ob ihm durch den Ausfall des Referenzschuldners

überhaupt ein Schaden entsteht.

Credit Default Swaps sind also ein Instrument, mit dem unabhängig von bestehenden Kreditbeziehungen

Kreditrisiken gehandelt und

Long und Short

gegangen werden können. Indirekt zum Thema CDS :

DIE MAASTRICHT-KRITERIEN

|

|

[25]Finanzsystem

( Hu-hungarian - ungarisch:

Pénzügyirendszer / Tökepiaci válság; )

[25]Finanzsystem

( Hu-hungarian - ungarisch:

Pénzügyirendszer / Tökepiaci válság; )

Brandbeschleuniger im Finanzsystem.

von Martin Hellwig

Prof. Dr. Martin Hellwig ist seit 2004 Direktor am Max-Planck-Institut zur Erforschung von Gemeinschaftsgütern in Bonn.

Seine Laufbahn führte ihn unter anderem an die Universitäten Stanford, Princeton, Harvard und Basel.

Hellwig beschäftigt sich mit Informationsökonomik, öffentlichen Gütern und Steuern sowie mit Finanzmärkten und -institutionen.

Er ist Vorsitzender des Lenkungsrats des Wirtschaftsfonds Deutschland.

Copyright © 2009, Max-Planck-Gesellschaft, München.

|

|

A – KRISE DER FINANZMÄRKTE. –

A – KRISE DER FINANZMÄRKTE. –

Ein Zitat (Kommentar - Bemerkung) von

Prof.Dr. Juri Iwanowitsch Manin

Emeritierter Direktor am Max-Planck-Institut für Mathematik in Bonn.

in seinem Artikel " Das Werkzeug der Erkenntnis "

Erscheint in Max-Planck Forschung -Wissenschaftsmagazin- 4/2008 B20396F Seite 53.

« Kürzlich erlebte ich auf einer Tagung in Amsterdam, dass ein Manager in senem Vortrag uns Mathematikern ernstlich

eine Mitschuld

an der Krise der Finanzmärkte gab. Er warf uns vor,

dass unsere mathematischen Modelle eine der Ursachen dieser

Krise seien.

Dabei übersah er, dass Finanzmathematik auf statistischer Mathematik und damit auf Wahrscheinlichkeitsaussagen beruht.

Sie vertuscht nicht, dass die Börse letztlich ein Glücksspiel ist.

Offensichtlich gehen viele Menschen wie dieser Manager mit solchen mathematischen Werkzeugen vollkommen naiv um.

Sie benutzen sie als Black-box, ohne dahinterliegenden mathematischen Modelle zu verstehen.

Deshalb können sie plötzliche Entwicklungen wie etwa an die Börse,

- die mathematisch vielleicht unwahrscheinlich, aber nicht ausgeschlossen sind -

so überraschen. »

Zitat Ende " Prof.Dr. Juri Iwanowitsch Manin. "

« Die Börsenwelt ist wie eine Herde Lemminge, wenn einer verkauft, machen es ihm alle nach. »

B – NEUE FORMEN DER UNTERNEHMENSFÜHRUNG –

B – NEUE FORMEN DER UNTERNEHMENSFÜHRUNG –

• Corporate Governance.

• Corporate Social Responsibility (CSR).

– Corporate Governance. –

Der Begriff Corporate Governance umfasst das gesamte System der Leitung und Überwachung eines Unternehmens

- er ist quasi der "Knigge des Konzerns".

Dazu gehören außer der Organisation auch die geschäftspolitischen Grundsätze und Leitlinien sowie die

internen und externen Kontroll- und Überwachungsmechanismen.

Corporate Governance soll die Transparenz der Unternehmen fördern und damit für

Vertrauen

bei Anlegern und Finanzmärkten,

bei Geschäftspartnern und Mitarbeitern sowie in der Öffentlichkeit sorgen.

Die Rahmenbedingungen können vom Gesetzgeber, aber auch von den Eigentümern, den Mitarbeitern,

dem Aufsichts- oder Verwaltungsrat

oder den Geschäftspartnern gesetzt werden.

Die Richtlinien können sowohl verpflichtend wie auch unverbindlich ausgestaltet sein.

In Deutschland hat eine Regierungskommission (

Deutscher Corporate Governance Kodex

) den Cromme-Kodex

erarbeitet,

der nach dem früheren Thyssen-Manager

Gerhard Cromme

benannt wurde, der diesen freiwilligen Kodex seit 2001 entwickelt hat.

Weblinks :

–

Corporate Governance. - Wikipedia (de);

–

German Corporate Governance Code. - English (full version);

–

Corporate Governance (Corporate Behavior) - Prof. Dr. Burkhardt Krems ;

– Corporate Social Responsibility (CSR). –

Der Begriff Corporate Social Responsibility (CSR) steht für den freiwilligen Beitrag der Wirtschaft zu

einer nachhaltigen Entwicklung,

der über die gesetzlichen Forderungen (Compliance) hinausgeht. ( Unternehmerische Gesellschaftsverantwortung )

Dabei zählen sowohl soziale Aktivitäten als auch umwelt- oder gesellschaftspolitisches Engagement.

CSR kann, muss aber nicht auf den eigentlichen Geschäftszweck des Unternehmens gerichtet sein.

Allerdings nutzen viele Konzerne ihr Engagement, um ihr Bild in der Öffentlichkeit zu verbessern.

Weblinks :

–

Corporate Social Responsibility - Wikipedia (de);

–

Corporate social responsibility - Wikipedia (en);

–

Corporate Social Responsibility

- The European Commission's definition of CSR ;

Top

Top

ENGINEERING

- MAGORI -

CONSULTING